رکوردشکنی دلار: نشانههای ورشکستگی اقتصادی زودتر از پیشبینیها عیان شد

افزایش قیمت ارز و طلا در بازار ایران تنها نشانه کوچکی از یک فاجعه بزرگ اقتصادی است. رشد بدهی دولت، کسری فزاینده بودجه، فرار سرمایه، پیشی گرفتن نرخ استهلاک سرمایه از تشکیل سرمایه ثابت همزمان با بحران در روابط خارجی و نارضایتی عمومی، اقتصاد ایران را به جایی رسانده که تنها یک تصویر در افق دیده میشود: ورشکستگی.

علی خامنهای میگوید مردم قدرت فهم مسائل پیچیده را ندارند که برای آنها رفراندوم بگذاریم- وبسایت رهبر جمهوری اسلامی

دلار و یور در روز چهارشنبه ۲۳ آذرماه ۱۴۰۱، یک رکورد تاریخی را ثبت کرد. یورو برای چند ساعت از ۴۱ هزار تومان گذشت و دلار هم به ۳۹ هزار تومان رسید. سکه بهار آزادی طرح امامی هم در همین دوره زمانی ۱۹ میلیون و ۶۰۰ هزار تومان قیمت خورد.

واکنش بانک مرکزی به این تحول، برکناری معاون ارزیاش بود و انتشار خبرهایی در دو خبرگزاری وابسته به سپاه یعنی تسنیم و فارس که با اخلالگران مبارزه خواهد شد. خبرگزاری ایرنا هم نوشت که دولت وضع مالی و ارزی خوبی دارد و این افزایش در بازار ارز و طلا بیشتر روانی است و پایهای در واقعیت اقتصاد ایران ندارد.

از اردیبهشت ۱۳۹۷ که با خروج آمریکا از برجام، ترمز قیمت دلار در ایران برید و دلار حرکت خود را از ۳۹۰۰ تومان شروع کرد، مقامهای ارشد جمهوری اسلامی و روسا و مدیران بانک مرکزی بارها گفتهاند که رشد قیمتها در بازار ارز و طلا حبابی است و «قیمت واقعی» ارز آن چیزی نیست که در بازار معامله میشود و بازیگران این بازار ضرر خواهند کرد.

دلار از ۳۹۰۰ تومان حرکت خود را شروع کرد و روزی که روحانی دفتر ریاستجمهوری را به ابراهیم رئیسی سپرد، قیمت آن ۲۳ هزار تومان بود. رشد ۶۰۰ تا ۷۰۰ درصدی ارز تنها در سه سال رخ داد و اقتصاد ایران را با جدیترین دوره رکود تورمی روبهرو کرد.

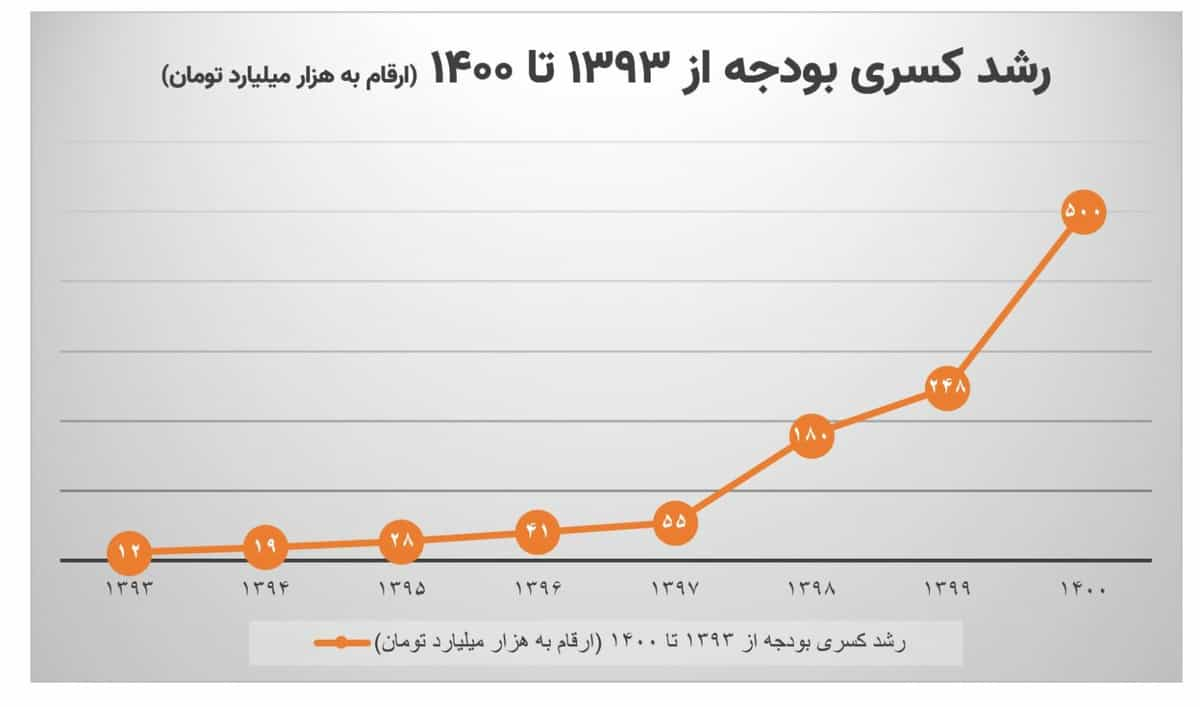

از مرداد ۱۴۰۰ تا آذر ۱۴۰۱، روند شتابان افزایش قیمت ارز متوقف نشده است و دلار ۳۹ هزار تومانی در شانزدهمین ماه کاری دولت رئیسی در پیوند با تورم بالاتر از ۵۰ درصدی و کسری بودجه ۵۰۰ تا ۶۵۰ هزار میلیارد تومانی خبر از وضعیتی کاملاً متفاوت و بحرانی به مراتب جدیتر میدهد.

گزارش ورشکستگی در صورت ادامه تحریمها

در مهرماه ۱۴۰۰ وقتی که دولت ابراهیم رئیسی تنها دو ماه از استقرارش گذشته بود، یک گزارش محرمانه سازمان برنامه و بودجه به رسانهها درز کرد. گزارشی که در روزهای پایانی دولت حسن روحانی تهیه شده بود. مشابه گزارشهای دیگری که وزارت خارجه و دیگر دستگاهها در مورد وضعیت و چشمانداز ماموریتیشان منتشر کردند و برخی علنی شد.

در این گزارش، سازمان برنامه و بودجه یک موضوع محوری را مطرح میکند: سناریوهای مالیه دولت در وضعیتهای پیش روی جمهوری اسلامی. یعنی با تداوم تحریم یا با رفع تحریم در مالیه حکومت چه رخ خواهد داد؟

سازمان برنامه در آخرین روزهای دولت روحانی پیشبینی کرده بود که ادامه وضع موجود (بقای تحریمها)، دلار را در پایان سال ۱۴۰۱ به ۳۵ هزار تومان میرساند. این سطح در میانه سال ۱۴۰۱ محقق شد و پیشبینی میشود در پایان ۱۴۰۱ دلار در مرز ۴۰ تا ۴۲ هزار تومان باشد. یعنی ۵ تا ۷ هزار تومان بیشتر از پیشبینی سازمان برنامه.

در فقدان چشمانداز احیای برجام و به دلیل تشدید تحریمهای غرب روند ورشکستگی اقتصادی سرعت گرفته است. سازمان برنامه، سناریوی بدون برجام قیمت دلار در ۱۴۰۲ را ۴۶ هزار تومان، در ۱۴۰۳ حدود ۷۰ هزار تومان، در ۱۴۰۴ حدود ۱۱۰ هزار تومان، در ۱۴۰۵ حدود ۱۷۸ هزار تومان و در ۱۴۰۶ هم ۲۸۴ هزار تومان پیشبینی کرده بود. حال به نظر میرسد که وضعیتی به مراتب بدتر از سناریوی بدبینانه سازمان برنامه هم در حال رخ دادن است.

این سند را شاید بتوان مشابه مجموعه گزارشی تصور کرد که دولت وقت جمهوری اسلامی و فرماندهان نظامی در اردیبهشت ۱۳۶۷ برای روحالله خمینی تهیه کردند. در این گزارشها، دولتیها هم سناریوهای ادامه جنگ و تاثیرش بر اقتصاد را شرح داده بودند و فرماندهان سپاه پاسداران، ملزومات و پیشنیازهای ختم جنگ با پیروزی بر عراق.

به صورت خلاصه این گزارش چنین میگوید: اگر وضع تحریمها به شکل کنونی باقی بماند، ورشکستگی جمهوری اسلامی حتمیالوقوع است. رفع نسبی تحریمها هم بدون جذب گسترده سرمایهگذاری خارجی تنها روند ورشکستگی را کند میکند و این راهی که میرویم انتهایش دره عمیق نابودی اقتصاد است.

در گزارش سازمان برنامه و بودجه در تیرماه ۱۴۰۰، پیشبینی شده است که روز ورشکستگی اقتصادی جمهوری اسلامی زمانی است که بدهیهای دولتی به ۵۰ درصد تولید ناخالص ملی برسد. نوشته شده بود که در صورت تداوم تحریمها با مرگ برجام، این زمان احتمالاً در سال ۱۴۰۳ خواهد بود هرچند که اگر تنها تحریمهای برجامی برداشته شوند هم تنها دو سال در این روند کندی به وجود خواهد آمد و سال ۱۴۰۵ ورشکستگی رخ خواهد داد.

بدهی دولتی، چاهی که هر روز عمیقتر میشود

بانک مرکزی و وزارت اقتصاد مدتها است که آمار روشنی از وضعیت بدهی دولتی ارائه نمیدهند. در گزارشهای مختصر و ناقصی که از وضعیت بدهی منتشر میشود خلاصه تفکیکنشده و کلی از وضعیت ارائه میشود که حتی مبانی تدوین آن هم بیان نمیشود.

اما میتوان حدود این بدهیها را از اسناد دیگر به دست آورد. میدانیم که بزرگترین بخش بدهیهای دولتی در ۴ بخش جمع شده است. دیون دولت ناشی از اوراق قرضه، بدهی دولت به صندوق توسعه ملی، بدهیها به سازمان تأمین اجتماعی و بدهی بانکها.

حجم بدهیهای ناشی از اوراق قرضه را از طریق ردیفهای بودجهایشان به صورت سالیانه و عملکرد دولت در بازپرداختشان میتوان محاسبه کرد. براین اساس و با رشد اتکای بودجه به اوراق قرضه از سال ۱۳۹۸ تا کنون و محاسبه سود نکولشده آنها میتوان تخمین زد که این بدهیها از مرز ۵۰۰ هزار میلیارد تومان گذشته است. این بدهی حدود ۵۰ درصد بودجه عمومی سالیانه کل کشور در سال ۱۴۰۱ است.

بدهی دولت به صندوق توسعه ملی هم به استناد صحبتهای مهدی غضنفری، رییس هیات عامل این صندوق در آبانماه ۱۴۰۱ به ۷۵ میلیارد دلار رسیده است. به عبارت دیگر اگر مبنا را دلار ۲۳ هزار تومانی بودجه در نظر بگیریم، دولت هزار و ۷۲۵ هزار میلیارد تومان به صندوق توسعه مدلی بدهکار است. چیزی نزدیک به دو برابر بودجه عمومی سالیانه کشور.

اگر مبنای تسویه این بدهی را دلار بازار آزاد قرار دهیم، بدهی دولت به صندوق توسعه ملی به رقم عجیب ۳ هزار هزار میلیارد تومان میرسد(۳,۰۰۰,۰۰۰,۰۰۰,۰۰۰,۰۰۰). بیش از سه برابر بودجه عمومی سالیانه کل کشور.

بدهی دولت به سازمان تأمین اجتماعی هم که تا سال ۱۴۰۰ حدود ۳۰۰ هزار میلیارد تومان برآورد میشد در سال ۱۴۰۱ به دلیل عدم انعکاس ردیف بازپرداخت در بودجه ۱۴۰۱ و رشد این بدهی در همین دوره زمانی احتمالاً به ۴۵۰ تا ۵۰۰ هزار میایارد تومان رسیده است. این رقم معادل نیمی از بودجه عمومی سالیانه کشور است.

بدهی دولت به بانک مرکزی اعم از بخش عمومی و شرکتهای دولتی هم در ابتدای تابستان به رقم ۲۲۰ هزار میلیارد تومان رسید که پیشبینی میشود این رقم تا آذرماه به ۳۰۰ هزار میلیارد تومان افزایش یافته باشد.

به این ترتیب میزان بدهی دولت تنها در این ۴ بخش بزرگ رقمی مابین ۲ هزار و ۹۴۵ هزار میلیارد تومان تا ۴ هزار و ۳۰۰ هزار میلبارد تومان است.

کسری بودجه و ناترازی

کسری بودجه فزاینده دولت و ناترازی عملکردی در بودجه گرچه بیماری مزمن اقتصاد ایران است ولی از سال ۱۳۹۷ تا کنون به بحرانی منجر شده که میتوان آن را بیسابقه دانست.

این کسری بودجه سرجمع بدهی دولت را از ۱۶ درصد تولید ناخالص داخلی در سال ۱۳۹۷ به حدود ۳۹ درصد در میانه سال ۱۴۰۱ رسانده است.

گرچه در سناریوی سازمان برنامه و بودجه پیشبینی میشد که میزان بدهی دولت به تولید ناخالص داخلی در پایان سال ۱۴۰۱ به ۳۱ درصد برسد میتوان مشاهده کرد که وضعیتی به مراتب بدتر از سناریوی بدبینانه سازمان برنامه رخ داده است.

به صورت کلی دولتها کسری بودجه را به چند شیوه تأمین میکنند. در یک اقتصاد نرمال، متولیان اقتصادی کسری ناشی از طرحهای عمرانی را که عملیاتیشدنشان در یک بازه زمانی مشخص، درآمد پایدار برای دولت ایجاد میکند، از طریق استقراض خارجی یا فروش اوراق قرضه داخلی تأمین میکنند.

به بیان دیگر استقراض را منوط به تخصیصشان به پروژههایی میکنند که سمت درآمدی را پس از تحقق بزرگتر میکند.

اما اتفاقی که در ۴ سال گذشته رخ داده این است که استقراض و رشد شتابانش صرف تخصیص به پروژههای درآمدزا نشده است و صرف کسری امور جاری شده است.

برای مثال فردی را در نظر بگیرید که از سال ۱۳۹۷ تا ۱۴۰۱ حدود ۴ میلیارد تومان قرض گرفته است. اگر این فرد با این قرض، کسب و کار، تجارت یا واحد تولیدیای ایجاد کرده باشد که درآمد پایدار دارد و میزان این درآمد از سود بدهی بیشتر است، بحرانی برای این فرد پیش نیامده است. اما اگر ۴ میلیارد بدهی صرف خورد و خوراک، حقوق و دستمزد و خرج یومیه شده باشد چه؟ دقیقاً جمهوری اسلامی استقراض را برای تحقق همان ضرورت دوم انجام داده است یعنی تأمین امور یومیه کشور.

راه دیگر دولت برای مقابله با کسری بودجه استقراض از نظام بانکی است. راهی که از آن به عنوان رشددهنده نقدینگی و در صورت استفاده بیرویه، خالق ابرتورمها میخوانند.

به هم خوردن تعادل شبهپول و پول، بلایی که نازل شد

بر اساس گزارش جدید بانک مرکزی از شاخصهای مالی کشور، حجم نقدینگی در اقتصاد ایران از شهریور ۱۴۰۰ تا شهریور ۱۴۰۱ رشدی حدود ۳۸ درصدی داشته و به حجم بیسابقه ۵۵۹۵ هزار میلیارد تومان رسیده است. رشد نقدینگی در شش ماه اول سال ۱۴۰۱ به مراتب از مدت مشابه در سال گذشته بیشتر بوده است و تنها در این بازه زمانی حدود ۱۶ درصد افزایش یافته است.

اما نکته مهم در این آمار رشد سهم پول از کل نقدینگی است. سهم پول از کل نقدینگی معادل هزار و ۲۷۴ هزار میلیارد تومان و سهم شبه پول، چهار هزار و ۳۲۰ هزار میلیارد تومان بوده است. به این ترتیب، نسبت پول به نقدینگی در شهریور ماه به حدود ۲۳ درصد رسیده است. تنها در یک ماه منتهی به شهریور یعنی از مرداد تا پایان شهریور، سهم پول از کل نقدینگی نیم درصد رشد کرده است. این ارقام در ده سال گذشته بیسابقه بوده است و نشانه آشکاری از یک بحران تمام عیار مالی است.

اما معنای این آمار چیست؟ حجم کل نقدینگی در اقتصاد از دو جزء پول و شبهپول ساخته میشود. پول نقدشوندهترین واسطه مالی و یا اندوختهای است که در دست افراد است. اسکناس، سکه و سپردههای دیداری یا پولهایی است که در حساب جاری قرار دارد و در بخش گردش سرمایه فوری قرار دارد. شبهپول، دارایی با قدرت نقدشوندگی کمتر مانند اوراق قرضه، اسناد خزانه، سپردههای کوتاه و بلندمدت و مواردی از این دست است. در یک اقتصاد باثبات، سهم پول از کل نقدینگی به مراتب کمتر از شبهپول است. به بیان دیگر افراد تنها بخش اندکی از دارایی مالی خود را به صورت پول نگه میدارند و بخش عمده دارایی در بخش سرمایهگذاری با واسطه بانک و غیر آن قرار میگیرد.

افزایش سهم پول در کل نقدینگی به آن معنا است که در بخش بزرگی از مردم انتظارات تورمی به شدت افزایش یافته است. یعنی آنکه مردم تصور میکنند میزان سود بانکی و سود اوراق کمتر از متوسط سالیانه کاهش ارزش پول ملی است و در نتیجه تمایل به نقد کردن دارایی و انتقال آن به بازارهای جانبی یعنی سکه و ارز شدت یافته است.

نکته دیگر در مورد به هم خوردن این نسبت آن است که افزایش سهم پول از کل نقدینگی خود محرک تورمی است. به عبارت دیگر سرعت گرفتن تبدیل سرمایه از شبه پول به پول، فشار در بازارهای جانبی را به نحوی تغییر میدهد که تعادل در آن بازار هم به هم میخورد، قیمتها در بازار جانبی رشد میکند و این بیتعادلی محرک تورم در بخشهای دیگر اقتصادی میشود.

راهکار بانک مرکزی برای غلبه بر وضعیت فعلی روشن نیست. از طرفی بانک مرکزی برای کنترل حجم نقدینگی، سیاست سرکوب سود بانکی را دنبال میکند و از طرف دیگر بهدلیل پیشی گرفتن تورم از سطح نرخ سود، تمایل برای نقد کردن شبه پول و تبدیل آن به پول بیشتر شده است.

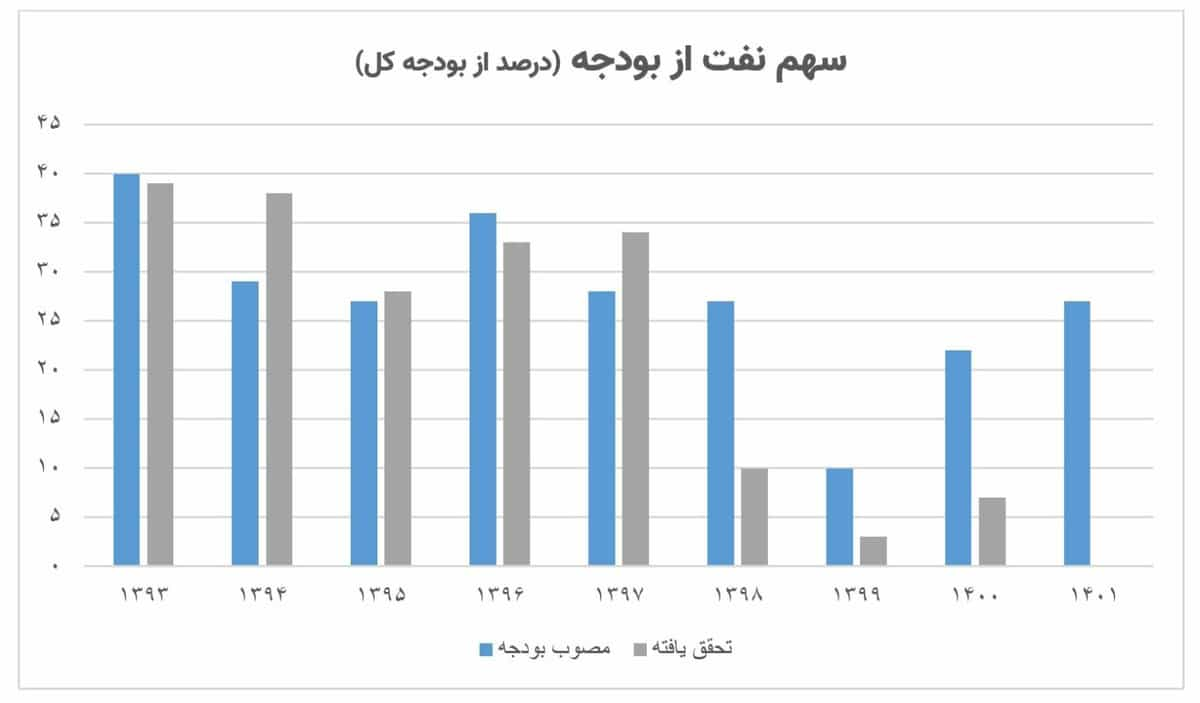

درآمدهایی که محقق نمیشود، بحرانی که به در میکوبد

در بیش از ۱۰ سال گذشته و با اعمال تحریمهای بینالمللی، تحقق درآمدهای نفتی در بودجه هر سال کمتر از سال قبل شده است. ادامه زنجیره پول نفت در بخش خدمات و واردات کالا نیز که برای دولت درآمد گمرکی و مالیاتی ایجاد میکرد نیز به دنبال آن فشار درآمدی را بیشتر کرده است.

در سال ۱۴۰۰ اتکای بودجه به نفت حدود ۲۲ درصد بود. براساس گزارش مرکز پژوهشهای مجلس تنها ۷ درصد از این مقدار تأمین شد و ۱۵ درصد آن در سرجمع کسری کل بودجه وارد شد. کسری بودجه ۱۴۰۰ حدود ۵۰۰ تا ۶۰۰ هزار میلیارد تومان برآورد شده است.

در سال ۱۴۰۱، دولت برای تراز کردن بودجه سهم نفت را به ۲۷ درصد بودجه افزایش داد. یعنی دولت قرار است روزانه ۱ میلیون و ۲۰۰ هزار بشکه نفت بفروشد که متوسط قیمت آن ۷۰ دلار باشد. براساس گزارش مرکز پژوهشهای مجلس شورای اسلامی در شش ماه نخست امسال تنها ۵۶ درصد از «درآمدهای نفتی» مورد انتظار تحقق یافته است. این کسری ۴۴ درصدی در درآمدهای نفتی در دوره زمانیای رخ داده قیمت جهانی نفت عموماً بالاتر از سطح مورد انتظار در بودجه بود. اگر جمهوری اسلامی بختیار باشد و قیمت نفت روند نزولیاش را متوقف کند، میتواند امیدوار باشد که عدم تحقق درآمدهای نفتی به بیش از ۵۰ درصد نرسد. اما فعلاً روند بازار برخلاف میل جمهوری اسلامی است و البته فشارهای تحریمی هم در حال شدت یافتن است.

بنبست برجام و فقدان چشمانداز مثبت اقتصادی به همراه سرکوب گسترده اعتراضات مردمی و آشتیناپذیری نظام و انعظاف در مقابل خواستههای عمومی بهعنوان مهمترین عامل بیثباتی کنونی در بازارهای مالی تلقی میشود. از دیگر سو به نظر میرسد دولت ابراهیم رئیسی دو بار سنگین دیگر هم بر دوش بانک مرکزی گذاشته است. تأمین مالی افزایش حقوق نیروهای نظامی و پرداخت معوقات مزدی برای سرکوب کردن اعتراضات و تأمین مالی بندهای بودجه سالیانه که هنوز منبع درآمدی آنها محقق نشده به بانک مرکزی سپرده شده است. به نظر میرسد بانک مرکزی هم از طریق چاپ پول بدون پشتوانه این دو کار را پیگیری کرده است.

اما در رهبران جمهوری اسلامی هم هیچ نشانهای از برتری یافتن خرد بر بیخردی مشاهده نمیشود. این حکومت با بیسابقهترین بحران داخلی و خارجی در طول عمر ۴ دههایش مواجه شده است ولی روند تصمیمگیریها هیچ نشانهای از پاسخ به این بحرانها و تلاش برای کاستن از آنها را نشان نمیدهد.

نظرها

نظری وجود ندارد.